envato

envatoEmas bukan hanya dikenal sebagai perhiasan, tetapi juga dikenal sebagai bentuk investasi yang menjanjikan. Emas menjadi salah satu instrumen investasi yang memiliki risiko rendah karena likuiditasnya dan nilai emas yang tahan terhadap inflasi. Pada tanggal 28 April 2023, pemerintah menerbitkan Peraturan Menteri Keuangan Nomor 48 Tahun 2023 (PMK 48/2023) untuk mengatur kembali aspek pajak terkait emas perhiasan, termasuk juga pajak jasa yang berkaitan dengan emas perhiasan.

PMK 48/2023 mengatur ketentuan PPh dan PPN atas jasa yang berkaitan dengan emas perhiasan/ batangan serta perhiasan lain yang bahan seluruhnya bukan dari emas. Beberapa bentuk jasa yang berkaitan dengan emas perhiasan di antaranya:

- jasa modifikasi;

- jasa perbaikan;

- jasa pelapisan;

- jasa penyepuhan;

- jasa pembersihan; dan

- jasa lainnya yang merupakan nama lain dari jasa sebagaimana dimaksud di atas.

Pajak Penghasilan atas Jasa Terkait Emas

Berdasarkan Pasal 8 PMK 48/2023, imbalan sehubungan dengan jasa di atas dikenakan PPh dan atas imbalan tersebut harus dilakukan pemotongan oleh pihak yang membayarkan imbalan. Adapun jenis pajak penghasilan yang dikenakan tergantung dari penerima penghasilan tersebut jika penghasilan diterima atau diperoleh oleh Wajib Pajak orang pribadi dalam negeri maka dipotong PPh Pasal 21. Jika diterima oleh Wajib Pajak badan dalam negeri dan bentuk usaha tetap, imbalan akan dipotong PPh Pasal 23.

Dasar pengenaan pajak yang digunakan dalam menghitung pajak penghasilan merupakan seluruh imbalan berupa komisi atau pembayaran sejenis lainnya dengan nama dan dalam bentuk apa pun yang dibayarkan oleh pengguna jasa.

PPN atas Jasa Terkait Emas

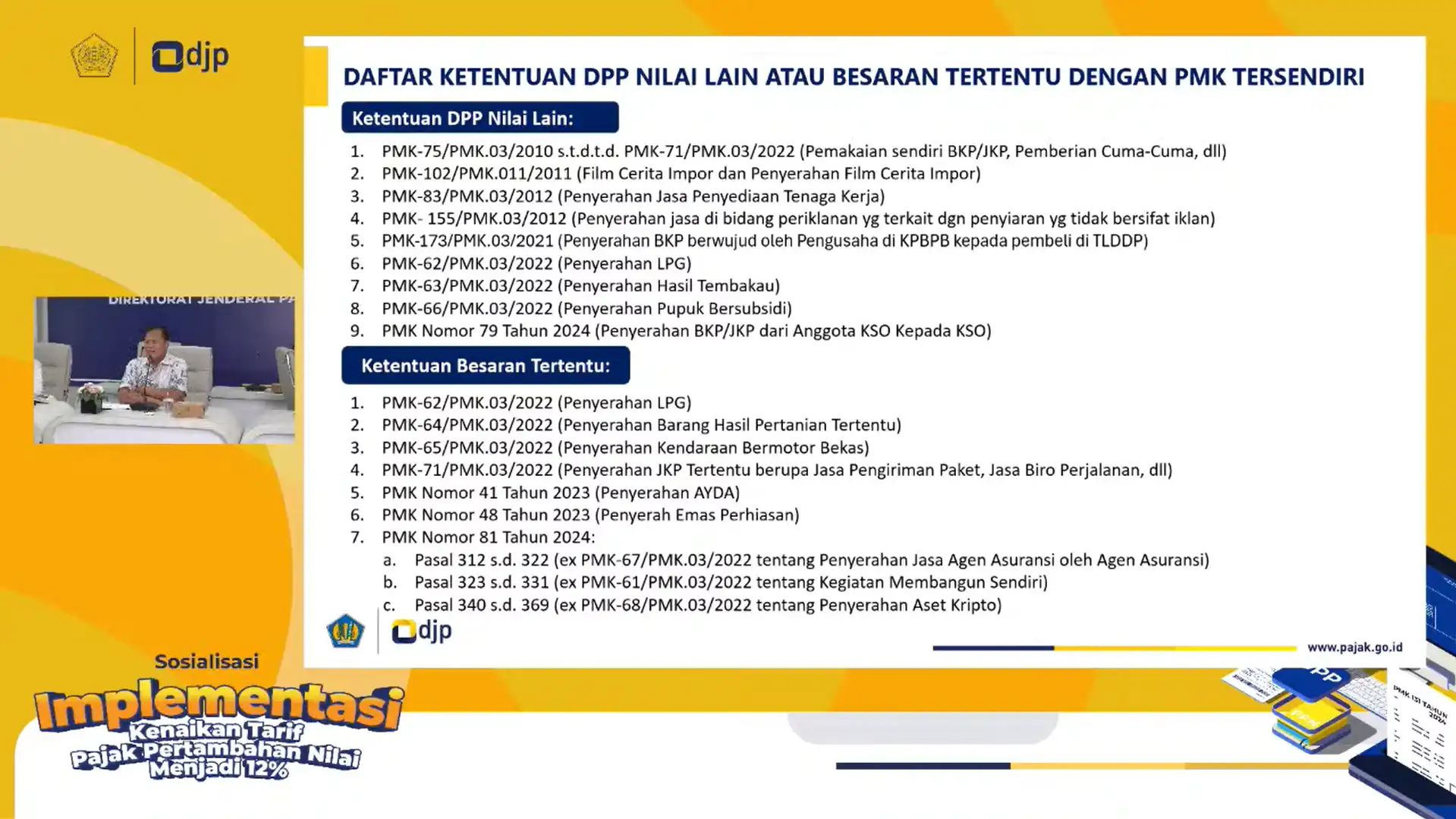

Merujuk pada pasal 14 PMK 48/2023, Pengusaha Kena Pajak (PKP) Pabrikan Emas Perhiasan dan Pedagang Emas Perhiasan memiliki kewajiban untuk melakukan pemotongan PPN dengan besaran tertentu.

Besaran tertentu atas penyerahan jasa yang terkait dengan emas perhiasan, emas batangan, perhiasan yang bahan seluruhnya bukan dari emas, dan/atau batu permata dan/atau batu lainnya yang sejenis adalah sebesar 10% dari tarif PPN sebagaimana diatur dalam Pasal 7 ayat (1) UU PPN dikalikan dengan penggantian. Maka dari itu tarif efektif atas penyerahan jasa tersebut sebesar 1,1%

PPN Besaran Tertentu atas Jasa Terkait Emas = 1,1% x Nilai Penggantian

Contoh Penghitungan Pajak atas Jasa Terkait Emas

Berikut contoh perhitungan PPh dan PPN atas jasa yang terkait dengan emas perhiasan, emas batangan, perhiasan yang bahan seluruhnya bukan dari emas, dan/atau batu permata dan/atau batu lainnya yang sejenis.

PT K merupakan pedagang emas perhiasan yang selain melakukan penyerahan emas perhiasan juga melakukan penyerahan jasa yang terkait dengan emas perhiasan. PT K telah dikukuhkan sebagai PKP. PT K tidak memiliki Surat Keterangan dan surat keterangan bebas pemotongan PPh Pasal 23. Dalam masa pajak Oktober 2023, PT K melakukan penyerahan jasa perbaikan emas perhiasan kepada CV L dan memperoleh imbalan dengan total jumlah bruto/penggantian sebesar Rp35.000.000 yaitu dalam bentuk uang tunai sebesar Rp10.000.000 dan dalam bentuk barang berupa emas batangan dengan nilai pasar sebesar Rp25.000.000.

Atas imbalan jasa perbaikan Emas Perhiasan yang dibayar oleh CV L kepada PT K, CV L:

a) wajib memotong Pajak Penghasilan Pasal 23

PPh Pasal 23 = 2% x (Rp10.000.000 + Rp25.000.000) = Rp7.000.000

Atas penyerahan jasa perbaikan emas perhiasan oleh PT K kepada CV L, PT K wajib memungut PPN dengan besaran tertentu sebesar

PPN Besaran Tertentu = 1,1% x (Rp10.000.000 + Rp25.000.000) = Rp385.000

Categories:

Tax LearningArtikel Terkait

Membuat Faktur Pajak Besaran Tertentu di Coretax

Tax Learning12 Februari 2025

PPN KMS Tetap 2,2%, Berlaku Mundur Mulai 1 Januari 2025

Tax Alert10 Februari 2025

PPN Pakai DPP Nilai Lain, Bagaimana DPP PPh?

Tax Learning14 Januari 2025

.jpg)

.jpg)